بازارساز خودکار (AMM) چیست؟

بازارساز خودکار یا AMM یکی از ابزارهای اقتصادی و مالی و مبتنی بر تکنولوژی بوده که امکان ایجاد صرافی های غیرمتمرکز و اکوسیستم آنها را در DeFi فراهم کرده است.

بازارساز خودکار یا ایجاد کننده بازار خودکار، پروتکل بسیار کاربردی تولید کننده صرافی های غیرمتمرکز (DEX) است.

به طور کلی این پروتکل مجموعه ای از فرمول های ریاضی و اقتصادی بوده که به دنبال ایجاد واسطه ای متعادل برای مبادله امن ارزهای دیجیتال است.

بنابراین از انجام مبادله در موقعیت های خطرناک و معکوس جلوگیری می کند.

برخلاف صرافی های سنتی، صرافی های غیرمتمرکز نوع AMM، کاملا خودکار بوده، تمام عملیات آنها همانند قراردادهای هوشمند، بر طبق الگوریتم خاصی انجام می گیرد.

این الگوریتم ها در واقع انجام عملیات را ممکن می سازند. مثال بسیار خوب از این گونه صرافی های دکس، صرافی یونی سواپ است.

این صرافی جز اولین صرافی های استفاده کننده از مدل AMM برای انجام معاملات بر روی پلتفرم خود است.

البته بازارساز خودکار مدل منحصر به فرد دنیای ارزهای دیجیتال نیست. اولین تجربه استفاده از بازارساز خودکار در بازار مالی سنتی اتفاق افتاده و این مدل از قدمت زیادی در این بازار برخوردار است.

در هر صورت، ما به تشریح عملکرد AMMها در دنیای رمز ارزها خواهیم پرداخت. اطلاعات ارائه شده به درک شما از توسعه AMMها و نحوه عملکرد آنها کمک خواهد کرد.

در دنیای ارزهای دیجیتال، بازارساز خودکار چگونه کار می کند؟

به طور کلی، یک صرافی نوع AMM فرق چندانی با صرافی های نوع سنتی ندارد. به عبارت دیگر، این صرافی مکانی برای مبادله ارزهای دیجیتال بوده و به همین منظور رابط کاربری و تمام ابزارهای مورد نیاز برای انجام این عملیات در آن فراهم شده است.

اما مشابهت در همین جا به پایان می رسد. زیرا در پشت تمام این فرآیندها، مدل عملیاتی کاملا متفاوتی وجود دارد.

بیشتر عملکرد بازارساز خودکار استفاده از فرمول ریاضی ساده ای بوده که به زبان ریاضی چنین نمایش داده می شود:

X* Y = K

مفهوم فرمول بالا چیست؟

برای درک بهتر، به تجزیه و تحلیل قسمت های مختلف فرمول می پردازیم:

- X : نشان دهنده مقدار اولین توکن از جفت ارز مورد مبادله در استخر نقدینگی است (توکن A).

- Y : برای نشان دادن مقدار توکن دوم از جفت ارز مورد مبادله در این استخر نقدینگی به کار می رود (توکن B).

- K : به مقدار ثابتی اشاره داشته که به هر دو توکن بستگی دارد. این مقدار در طول فعالیت استخر نقدینگی تغییری نکرده و ثابت باقی خواهد ماند.

این فرمول به طور واضح نشان دهنده استفاده DEX های نوع بازارساز خودکار از روش جفت ارزهای مبادله ای، در صرافی های سنتی است.

برای مثال، امکان مبادله یک جفت ارز BTC/USDT در صرافی های دکس نوع AMM وجود دارد. اما در حقیقت، مقادیر متناسب BTC و USDT در استخر نقدینگی وجود داشته و با استفاده از فرمول بالا، فرآیند مبادله انجام می شود.

به طور نمونه صرافی های Sushi Swap (البته نسخه جدید این صرافی از فرمول متفاوتی استفاده می کند) و Pancakeswap و دیگر مشتقات آنها، از صرافی های غیرمتمرکزی بوده که از این نوع فرمول استفاده می کنند.

البته تمام صرافی های دکس نوع AMM محدود به استفاده از فرمول تشریح شده نیستند. برای نمونه تکنیک اختصاصی Bancor، بسیار شبیه این مدل طراحی شده، اما ویژگی های منحصر به فردی را متناسب با نیازهای پلتفرم در خود جای داده است.

به طور خلاصه، دکس های نوع AMM توانایی استفاده از فرمول های مختلف و متناسب با نیازهای خود را دارند. برخی از این فرمول ها ساده و برخی دیگر بسیار پیچیده هستند.

استخر نقدینگی موتور محرکه AMM

عملیات بازارساز خودکار وابسته به عامل مهم دیگری ازجمله استخر نقدینگی است. استخر نقدینگی در واقع فضای کنترل شده توسط قراردادهای هوشمند بوده که برای ارائه کنندگان امکان انباشت جفت توکن ها را به منظور ایجاد نقدینگی فراهم می کند.

از این نقدینگی برای انجام مبادلات استفاده شده و در مقابل انجام هر معامله، پاداشی به ارائه دهندگان اهدا خواهد شد.

برای مثال، در صورت مراجعه به Uniswap و انجام مبادله BTC/ETH مراحل زیر اتفاق خواهد افتاد:

1. مشخص کردن مقدار : شما مقدار BTC را برای مبادله با ETH مشخص می کنید.

2. تعیین نرخ مبادله : سیستم Uniswap نرخ مبادله را با استفاده از فرمول X * Y = K ارائه کرده که به آن ساختن بازار اطلاق می شود.

3. قرار گرفتن در استخر : با پذیرش نرخ مبادله Uniswap، BTC را گرفته و آن را در استخر قرار داده (افزایش مقدار BTC در استخر)، با ETH تعویض کرده که به کیف پول شما فرستاده می شود (کاهش مقدار ETH در استخر). در عین حال، تعادل فرمول x * y = k حفظ می شود (ب خاطر داشته باشید که مقدار K ثابت است).

4. محاسبه کارمزد : کارمزد محاسبه و دریافت می شود. بخشی از آن به Uniswap رفته و بخشی دیگر هم به ارائه کنندگان نقدینگی (کابرانی که با اضافه کردن جفت ارزهای BTC/ETH به استخر، امکان مبادله شما را فراهم کرده اند) پرداخت می شود.

5. دریافت ارز مورد نظر : ETH در اختیار شما است. در عین حال BTC در استخر بوده و هر لحظه امکان خریدن آن توسط کاربر دیگر و انجام معامله و پویایی دوباره استخر وجود دارد.

طبق مطالب بیان شده، نقش استخر نقدینگی در عملیات بازارسازهای خودکار حیاتی است.

پاداش ها در MMA

پروتکل های MMA اغلب طرح های مختلفی برای پاداش در نظر می گیرند. این طرح ها شامل پاداش های نقدینگی، حقوق حاکمیت و استیکینگ است.

این طرح ها برای تشویق مشارکت و همکاری در پروتکل های ارائه کننده آنها ارائه می شوند.

- پاداش نقدینگی : ارائه کنندگان نقدینگی، برای عرضه دارایی های خود به استخرهای نقدینگی، پاداش دریافت می کنند. البته آنها باید هزینه فرصت قفل شدن وجوه در استخر را محتمل شوند.

ارائه کنندگان نقدینگی سهم کمیسیون خود را به واسطه پرداخت کاربران دکس ها دریافت می کنند.

- پاداش استیکینگ (Staking) : علاوه بر پاداش نقدینگی، LPها توانایی استیک در داخل پلتفرم برای افزایش پاداش، را نیز خواهند داشت. این کار برای ترویج نگهداری توکن ها و افزایش ارزش آنها انجام می شود.

- قانون حاکمیت : یکی دیگر از پاداش های داخلی MMA، امتیاز اخذ تصمیم های حاکمیتی در پروتکل است. با استفاده از این تصمیم گیری ها ارائه کنندگان قادر به تصمیم گیری در مورد توسعه پروتکل مذکور خواهند بود.

هزینه های ضمنی در MMA

به عبارت دیگر تعامل با پروتکل های بازارساز خودکار، هزینه های مختلفی را ایجاد می کند. این هزینه ها شامل هزینه های ارزش ایجاد شده، خدمات ارائه شده و هزینه های تعامل با شبکه بلاک چین است.

شرکت کنندگان در MMA ملزم به پرداخت سه نوع هزینه کمیسیون هستند:

- جریمه برداشت نقدینگی : این جریمه در هنگام برداشت نقدینگی عرضه شده به پروتکل اعمال می شود. برداشت این مبلغ اثر منفی بر روی استفاده استخر، به دلیل افزایش لغزش و ایجاد لغزندگی خواهد داشت.

- کمیسیون صرافی : کاربران تعامل کننده با استخر نقدینگی، ملزم به بازپرداخت عرضه دارایی های ارائه کنندگان هستند. این جبران از طریق کارمزد معاملات پرداخت می شود. کارمزد معاملات انباشت شده و در نهایت بین ارائه کنندگان نقدینگی توزیع می شود.

- کمیسیون شبکه : هر نوع تعامل با پروتکل به عنوان تراکنش در زنجیره ثبت می شود. بنابراین مشمول کمیسیون های مربوط به بلاک چین مورد نظر خواهند شد.

سایر هزینه های MMA

دو نوع هزینه دیگر و مخصوص صرافی های غیرمتمرکز نوع AMM وجود داشته که عبارتند از هزینه لغزندگی برای کاربران و ضرر واگرایی برای ارائه کنندگان.

- لغزندگی : لغزش یا لغزندگی، عبارت است از تفاوت بین قیمت لحظه ای و قمیت مشخص شده برای مبادله (قیمت واقعی) است. این موضوع ارتباط زیادی با اسپردهای مشاهده شده در صرافی های متمرکز دارد.

- ضرر دائمی : دارایی های عرضه شده ارائه کنندگان در یک پروتکل در معرض خطرات نوسانی قرار دارند. از این رو امکان از دست رفتن موقت ارزش وجوه قفل شده وجود دارد.

در صورت کم و زیاد شدن قیمت دارایی، ارزش وجوه صندوق نیز کاهش یا افزایش خواهد یافت. کاهش ارزش در زمان برداشت از استخر به واقعیت می پیوندد. از این ضرر به عنوان ضرر واگرایی نیز یاد می شود.

انواع فرمول های AMM

فرمول مورد استفاده اکثر بازارسازهای خودکار در دنیای ارزهای دیجیتال، یعنی x * y = k تشریح شد. استفاده گسترده از این فرمول به خاطر سادگی و عملکرد عالی آن است.

اما فرمول های دیگری هم در دنیای ارزهای دیجیتال و هم در سیستم سنتی وجود داشته که امکان عملیات AMMها را فراهم می کنند.

در اینجا به تشریح برخی از آنها می پردازیم:

بازارسازان با عملکرد ثابت (CFMM)

این نوع از بازارسازان خودکار به طور گسترده، هم در سیستم مالی سنتی و هم در بازار رمزارزها استفاده می شود.

طراحی عملکرد CFMMها به گونه ای بوده که مجموعه ای از قمیت های از پیش تعریف شده را براساس مقادیر در دسترس دو یا چند دارایی ایجاد می کنند.

برخلاف روش سنتی سفارشی در صرافی ها، معامله گران به جای معامله با یک طرف خاص، به معامله با مجموعه ای از دارایی ها (استخر) می پردازند.

اصطلاح عملکرد ثابت اشاره به واقعیتی داشته که در آن، هر عملیاتی باید ذخایر را به گونه ای تغییر داده که محصول آنها بدون تغییر باقی بمانند (مقدار ثابت).

در CFMMها معمولا سه شرکت کننده وجود دارد:

- تاجران : آنها به مبادله یک دارایی در برابر سایر دارایی ها می پردازند.

- ارائه کنندگان نقدینگی : این افراد مشتاقانه به دنبال پذیرش مبادله در پرتفولیوی شما بوده و این کار را در مقابل دریافت پاداش انجام می دهند.

- داوران : عملکرد آنها حفظ قیمت دارایی ها در پورتفولیو و مطابق قیمت بازار در ازای دریافت سود است.

از CFMMها به طور معمول برای معاملات بازار ثانویه استفاده می شود. این بازارها در نتیجه آربیتراژ قیمت دارایی های فردی را در بازارهای مربوطه به طور دقیق منعکس می کنند.

برای مثال، در صورت پایین تر بودن قمیت CFMM از قمیت بازار مرجع، آربیتراژ کنندگان به خرید دارایی های CFMM اقدام کرده و آنها را در یک صرافی براساس سفارش و برای دریاف سود می فروشند.

بازارسازان با محصول ثابت (CPMM)

بازارسازان خودکار با محصول ثابت یا CPMM نوعی از AMM بوده که به طور گسترده در دنیای ارزهای دیجیتال استفاده می شوند. درحقیقت منشا آنها همین اکوسیستم بوده است، زیرا اولین به کارگیری آنها در Uniswap بوده و پس از آن به فرمول مشهوری به شکل x * y = k تبدیل شد.

در این نوع از AMM، مبادله هر مقدار از دارایی ها، ذخایر را به گونه ای تغییر داده که در صورت صفر بودن کمیسیون، محصول x * y معادل مقدار ثابت k باشد.

باید به خاطر داشت که در صورت اعمال کمیسیون توسط Uniswap، انجام هر معامله ای منجر به افزایش k می شود. لغزندگی همزمان با فرمول سازی تولید شده و تا زمانی ادامه یافته که انجام هیچ مبادله ای امکان پذیر نبوده و تعادل به استخر باز گردد.

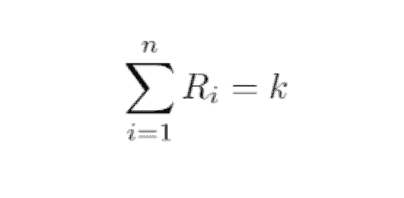

بازارسازان با مجموع ثابت (CSMM)

بازارسازان خودکار با مجموع ثابت، در واقع پیاده سازی و اجرای نسبتا ساده ای از AMM با عملکرد ثابت و اجرای فرمول است.

در این فرمول، Ri دخایر هر دارایی بوده و k ثابت است. اگر چه این ویژگی لغزش صفر ایجاد کرده، اما نقدینگی بی نهایت ارائه نمی کند. از این رو، به عنوان پیاده سازی مستقل برای استفاده در صرافی غیرمتمرکز مناسب نیست.

در صورت یکی نبودن قیمت نسبی مرجع توکن های ذخیره، هر آربیتراژ کننده قادر به تخلیه یکی از ذخایر خواهد بود.

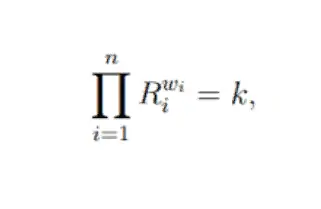

بازارسازان با میانگین ثابت (CMMM)

یک بازارساز با میانگین ثابت، در واقع تعمیم بازارساز محصول ثابت است. این بازارساز اجازه خارج بودن از 50/50 دو دارایی و وزن را می دهد.

این مدل اولین بار توسط Balancer معرفی شد. بازارسازان با میانگین ثابت با وجود نداشتن کمیسیون به اجرای فرمول می پردازند.

Ri ذخایر دارایی بوده و w نیز وزن دارایی را نشان داده و k عدد ثابت است. به عبارت دیگر با وجود نداشتن کارمزد، این نوع بازارسازها، ثابت بودن میانگین هندسی وزن ذخایر را تضمین می کنند.

صرافی غیرمتمرکز نوع AMM مشهور در زمینه استفاده از این نوع مدل صرافی Balancer است.

نتیجه

AMMها یکی از ساختارهای زیربنایی بوده که امکان عملی شدن اکوسیستم DeFi را فراهم کرده اند. این اکوسیستم در سال های اخیر در دنیای ارزهای دیجیتال شکل گرفته و پیشرفت کرده است.

در حال حاضر، پروتکل های موجود مختلفی از این مدل استفاده می کنند. این مدل برای پروتکل ها، امکان وقوع و امنیت را به عنوان مدل های اقتصادی پایدار و عالی برای دستیابی به سیستم های مالی کاملا مستقل و ایمن فراهم کرده است.

تکنولوژی AMMها هنوز نیاز به پیشرفت و ارتقا دارد. از این رو تطبیق روزافزون واقع گرایانه آنها با نیازهای بازار قابل مشاهده است.

بهترین نمونه در این مورد Uniswap است. سیستم AMM آن خود را با نیاز های کاربران و ارائه کنندگان نقدینگی به خوبی وفق داده است.

بیشتر بخوانید : چگونه از کلاهبرداری در ارزهای دیجیتال در امان بمانیم؟